CRS (Common Reporting Standard) 是由经济合作与发展组织(OECD)于 2014 年制定的全球性金融账户信息自动交换标准。其主要目的是通过促进各国之间的税务透明度,打击跨国逃税行为。CRS 要求参与国的金融机构识别并报告非居民客户的金融账户信息,以便相关税务机关能够获取这些信息,从而确保税务合规。

CRS 的实施始于 2016 年,参与国的金融机构必须在每年向本国税务机关报告相关信息后,税务机关再将这些信息共享给客户的税务居住国。例如,如果一名荷兰税务居民在瑞士的金融机构开设账户,瑞士的金融机构将向瑞士税务机关报告该账户信息,随后瑞士税务机关会将这些信息转发给荷兰税务机关。

本文包括以下内容:

- 01 CRS 详细介绍 – 为何海外资产征收“富人税”引起恐慌?

- 02 截至 2024 年已签署 CRS 协议的辖区国家简表

- 03 未加入 CRS 不进行金融信息交换的国家列表

- 04 哪些海外资产信息会被交换?如何合法避免 CRS 交换?

- 05 关于 CRS 其余常见问题 Q&A

- 06 延展阅读:加密资产是否会被纳入 CRS 的范畴?

CRS 详细介绍 – 为何海外资产征收“富人税”引起恐慌?

CRS 全称 Common Reporting Standard,中国翻译为“共同申报准则”或“统一报告标准”。CRS 是经济合作与发展组织 OECD(简称“经合组织”)提出的。2014 年 7 月 OECD 组织和 G20 组织发布了《金融账户涉税信息自动交换标准》和《多边管辖权协议》( MCAA ),旨在通过加强全球税收合作,提高税收透明度,打击利用跨境金融账户逃避税的行为,维护诚信的税收体制。 CRS 并不是一个独立存在的东西,而是金融账户涉税信息自动交换标准(全称:Standard for Automatic Exchange of Financial Information in TaxMatters,简称“ AEOI 标准”)的一个部分。

AEOI 标准由两部分组成,首先是 MCAA(Model Competent Authority Agreement),即主管当局间制订协议范本;其次才是以 CRS 为报告标准规定金融机构识别、收集、申报外国税收居民账户信息给本国税务主管机构的要求和程序。最终,主管机构通过 CRS 收集的信息以 MCAA 约定的方式在不同国家主管机构之间共享,达到打击利用资金出境逃税的目的。

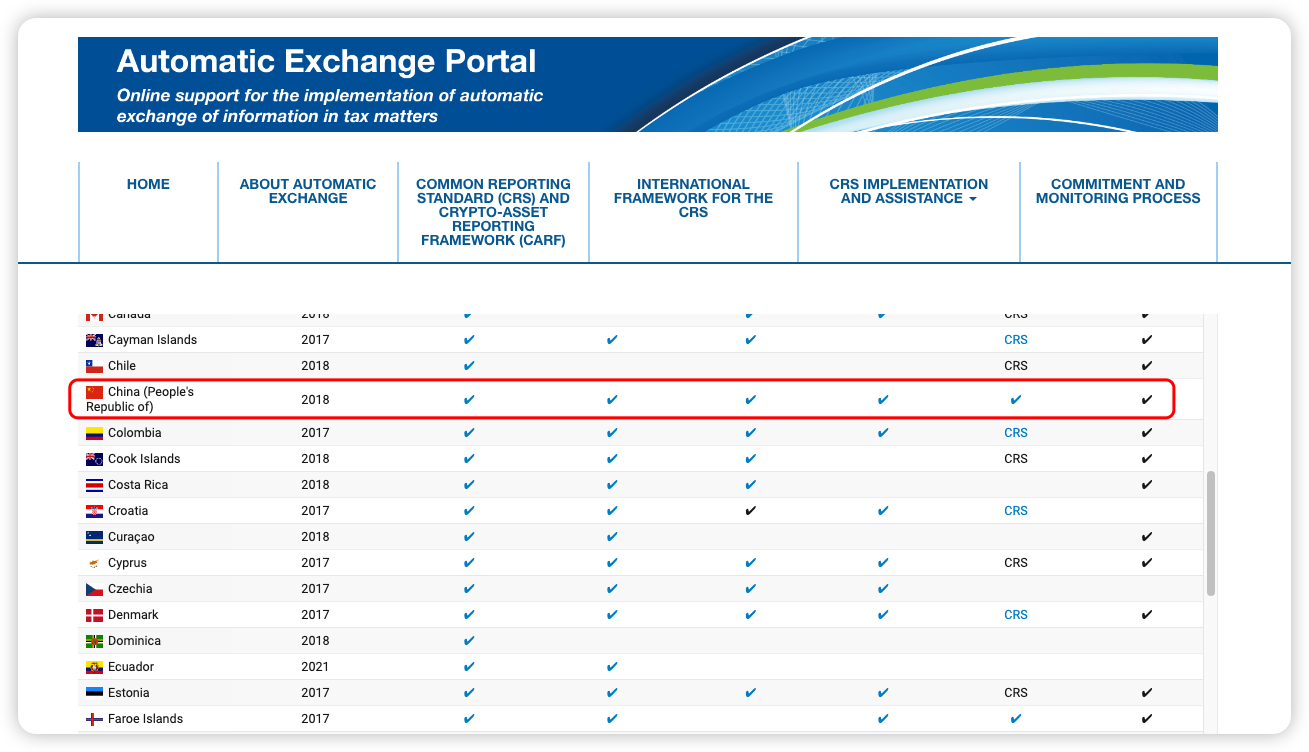

如上图所示,中国是承诺成为第二批实施 CRS 的国家(地区)之一,于 2017 年 1 月 1 日实施新的账户开户程序,并于 2018 年进行第一次信息交换。(中国香港和新加坡也于 2018 年加入)

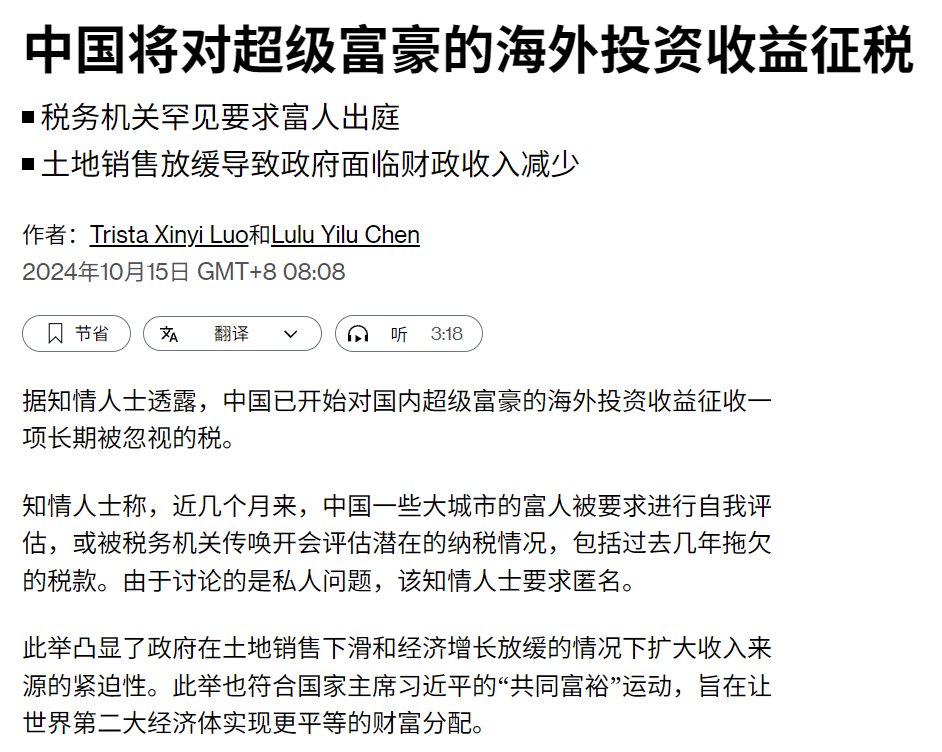

2024 年 10 月 15 日,彭博社爆出了一个惊天大料,中国开始对超级富豪海外投资收益征税,税率或高达20%。

通俗来说,海外投资收益征税就是征收富人税。那为什么富人的海外资产会被中国大陆知道?背后让富豪们/大部分资产在海外的人们闻风丧胆的一个词就是 CRS – 共同申报准则。它其实已经存在很多年了,中国大陆在 2018 年也进行了初次交换,现在已经有 105 个国家和中国大陆交换金融信息。当然,还有一半的国家没加入交换名单(下文有详细的列表)。

哪些海外资产信息会被交换呢?包括但不限于:存款余额、基金、利息股息、投资收益等等。

哪些信息暂时不会被交换呢?总的来说有三类:珠宝、字画和房产。所以为啥很多有钱人动不动就在海外买房、收藏珠宝字画,原因就是为了把财富“藏”起来。

截至 2024 年已签署 CRS 协议的辖区国家简表

中国是第二批实施 CRS 的国家(地区)。对于高净值人士而言,其在海外的资产将不再隐蔽,并且极有可能被各国的税务机关进行信息交换。据统计,美国、加拿大、新加坡、香港、英国、瑞士等国家是海外金融投资的热门国家,这些国家在涉税信息自动交换方面的发展,将对海外投资者产生重大影响。

依据 CRS (共同申报准则)与中国交换税收信息的国家(来源:OCED 官网)

| 地区 | 国家 |

| 亚洲地区 | 巴林、阿塞拜疆、以色列、黎巴嫩、中国香港、印度、印度尼西亚、日本、哈萨克斯坦、韩国、科威特、马来西亚、阿曼、巴基斯坦、卡塔尔、沙特阿拉伯、新加坡、土耳其、阿拉伯联合酋长国、文莱达鲁萨兰国 |

| 欧洲地区 | 阿尔巴尼亚、安道尔、奥地利、保加利亚、比利时、克罗地亚、塞浦路斯、捷克共和国、丹麦、爱沙尼亚、法罗群岛、芬兰、法国、德国、直布罗陀、希腊、根西岛、匈牙利、冰岛、爱尔兰、马恩岛、意大利、泽西岛、拉脱维亚、列支敦士登、立陶宛、卢森堡、马耳他、摩纳哥、荷兰、挪威、波兰、葡萄牙、罗马尼亚、俄罗斯、圣马力诺、斯洛伐克共和国、斯洛文尼亚、西班牙、瑞典、瑞士、英国 |

| 北美洲地区 | 格陵兰、安圭拉、安提瓜和巴布达、阿鲁巴、巴哈马、巴巴多斯、伯利兹、百慕大、加拿大、开曼群岛、多米尼克、英属维尔京群岛、哥斯达黎加、库拉索岛、墨西哥、蒙特塞拉特、巴拿马、圣基茨和尼维斯、圣卢西亚、圣文森特和格林纳丁斯、圣马丁、特克斯和凯科斯群岛、格林纳达 |

| 南美洲地区 | 乌拉圭、阿根廷、巴西、智利、哥伦比亚、厄瓜多尔、秘鲁 |

| 大洋洲地区 | 澳大利亚、库克群岛、新喀里多尼亚、新西兰、马绍尔群岛、瑙鲁、萨摩亚、瓦努阿图 |

| 非洲地区 | 毛里求斯、南非、加纳、尼日利亚、塞舌尔 |

未加入 CRS /暂时不与中国交换金融信息的国家

如今,全球约 120 个国家已加入根据共同报告标准(CRS)自动交换金融信息,但仍有许多司法管辖区尚未参与这一举措。下面是不参与 CRS 金融信息交换的国家名单:

- Algeria 阿尔及利亚

- Benin 贝宁

- Belarus 白俄罗斯

- Bosnia and Herzegovina 波斯尼亚和黑塞哥维那

- Botswana 博茨瓦纳

- Burkina Faso 布基纳法索

- Vietnam 越南

- Armenia 亚美尼亚(计划 2025 年加入)

- Gabon 加蓬

- Haiti 海地

- Guyana 圭亚那

- Guatemala 危地马拉

- Guinea 几内亚

- Honduras 洪都拉斯

- Djibouti 吉布提

- Dominican Republic 多明尼加共和国

- Eswatini 史瓦帝尼

- Egypt 埃及

- Cape Verde 佛得角

- Cambodia 柬埔寨

- Cameroon 喀麦隆(计划2026年加入)

- Congo (Republic) 刚果(共和国)

- Ivory Coast 科特迪瓦

- Lesotho 莱索托

- Liberia 利比里亚

- Mauritania 毛里塔尼亚

- Madagascar 马达加斯加

- Mongolia 蒙古(计划2026年加入)

- Namibia 纳米比亚

- Niger 尼日尔

- Palau 宫殿

- Papua New Guinea 巴布亚新几内亚

- Paraguay 巴拉圭

- North Macedonia 北马其顿

- Salvador 萨尔瓦多

- Senegal 塞内加尔(计划2025年加入)

- Serbia 塞尔维亚

- USA 美国

- Tanzania 坦桑尼亚

- Togo 多哥

- Tunisia 突尼斯(计划2025年加入)

- Uzbekistan 乌兹别克斯坦

- Philippines 菲律宾

- Chad 乍得

以上这些国家的金融机构不需要向中国税务机关报告其居民的金融账户信息,这使得在这些国家的税务透明度相对较低。随着全球税收透明度的提升,未来可能会有更多国家考虑与中国签署相关协议,以促进信息交换和打击跨境逃税行为。此列表列出国家的金融机构虽然无需向其他 CRS 成员国提供居民账户信息,但这些国家的名单不是静态的,可能会随着时间的推移而变化,因为一些国家可能决定在未来加入 CRS 倡议。

其中虽然美国(USA)虽然未加入 CRS,与中国之间没有自动金融信息交换的协议。但是美国自从 2015 年以来一直使用国内法,即《海外账户税收合规法案》(FATCA),旨在获取有关美国公民在海外的金融账户的信息。FATCA 迫使海外金融机构直接向美国税务局 IRS(国税局)报告美国公民和美国居民的金融资产。然而,美国与其他国家之间的 FATCA 信息交换不是双向的:美国接收信息但不向其他国家提供其信息。

因此,美国在金融信息交换方面选择了双管齐下的做法:通过 FATCA 主动控制本国公民的境外金融资产,但不按照公认的 CRS 标准参与国际信息交换。

哪些海外资产信息会被交换?如何合法避免 CRS 交换?

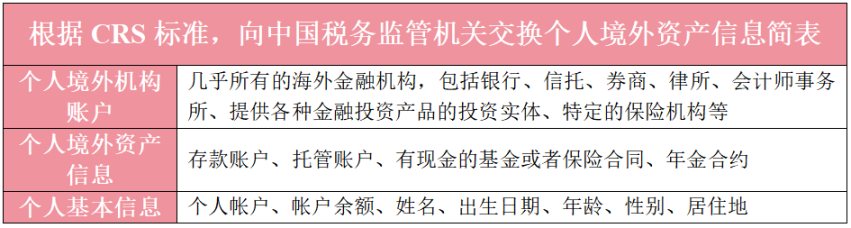

那么根据 CRS 标准,你的哪些境外资产信息将会被交换给中国税务监管机关?如下图:

可以合法避免 CRS 交换吗?通过多种策略避免 CRS 交换在法律上是可能的,但值得一提的事,国际社会正在积极研究各种立法工具以避免逃税,”隐藏”资金的时代早已过去,现在更平衡的法律途径是需要且仅在法律框架内。以下是涉及 CRS 业务公司/个人可以考虑的做法:

- 1. 变更居住地:您可以选择非 CRS 成员国的国家居住,即将居住地转移到不自动交换信息的国家。当然,这些国家中的大多数都很小,可能是你一生都不想去的国家(因为它们的安全、缺乏民主和不稳定的银行业)但仍然有一些高质量的国家,比如欧洲仍然坚持着银行保密的传统。

- 2. 资产结构化:利用可充当中间人或资产所有者的法律实体来保密所有权,这可能包括使用信托结构或国际公司。

- 3. 投资非金融资产:投资于房地产、艺术品、贵金属或其他无需强制性 CRS 报告的非金融资产。但请记住,从 2027 年起,加密资产也将被纳入 CRS 中。在 2023 年底,欧盟理事会通过了 DAC8 指令,在税务机关和加密资产供应商之间引入了强制性的自动信息交换。这将创建一个加密资产注册运营商,对所有类型的加密资产进行注册和控制,计划于 2026 年启动。

- 4. 辖区多样化: 将您的金融资产存放在不同的司法管辖区和金融机构,这些地方的 CRS 可能不那么严格,或者适用不同的信息交换规则。

- 5. 咨询专家: 避免误解和确保合法性的最佳方式是咨询相关的法律服务公司的国际金融规划律师。

关于 CRS 其余常见问题 Q&A

1. CRS 的运行机制什么样的?

- 举例来说,中国和新加坡采纳“共同申报准则”( CRS )之后,某中国税收居民在新加坡金融机构拥有账户,则该居民的个人信息以及账户收入所得会被新加坡金融机构收集并上报新加坡相关政府部门,并与中国相关政府部门进行信息交换,这种交换每年进行一次。理论上讲,中国税务部门将掌握中国税收居民海外资产的收入状况。

2. CRS 覆盖了哪些类型海外机构的帐户?

- 1. 存款机构( Depository Institution ):各种接受存款的银行或类似机构。

- 2. 托管机构(Custodial Institution ):如果机构替他人持有“金融资产”并且金融资产和服务的相关收入超过总收入的 20%,即符合 CRS 关于托管机构的认定,时间前提是过去的三年,如果机构存续不足三年则以存续时间为准。

- 3. 投资实体( Investment Entity ):如果某机构在过去三年(存续时间不满三年以存续时间为准)主要的经济活动(相关收入超过总收入 50% )是为客户或代表客户进行以下一种或者几种业务,则会被认定为“投资实体”。

- ①交易货币市场工具(支票、汇票、存单、衍生品等);外汇;汇率、利率、指数工具;可转让证券;商品期货。

- ②个人和集体投资组合管理。

- ③代表他人对金融资产进行投资管理。

- 如果某机构受其他 CRS 协议中规定的托管机构、存款机构、特定保险公司,上文所说的投资实体的专业管理,并且收入主要来源于金融资产的投资、再投资、交易,则该机构也会被认定为“投资实体”。

- 4. 特定保险机构( Specified Insurance Company ):从事有现金解约价值的保险业务和年金业务的保险公司或者控股公司。

- 需要指出的是,如果一家投资机构设立在非 CRS 参与国,那么这类实体应当被分类成“被动非金融机构”( Passive NFE )。这类机构与CRS参与国的金融机构发生关联时(例如在 CRS 参与国的银行持有账户),消极非金融机构会被要求提供实际控制人的信息。

3. 哪些类型的资产信息将被交换?

- 持有金融机构的股权/债权权益

- 存款账户

- 托管账户

- 现金值保险合约

- 年金合约

4. 金融资产(Financial Asset)涵盖的范围?

- 公司股票、合伙或信托权益、纸币、各类债券、大宗商品、掉期、保险或年金合约。

5. 实物商品需要上报吗?

- 不动产的非债务性直接权益和具体的商品实物不属于金融资产的范畴,所以不必上报。

6. 哪些信息将被 CRS 交换?

- ①帐户及帐户余额:

- 对于公司账户,需要看公司是积极类型所得公司还是消极所得公司。如果公司是消极所得类型的公司(投资所得占 50% 以上),需要将控制人作为情报交换的对象。而对于控制人,则要根据金融行动特别工作组( FinancialAction Task Force, FATF )的关于反洗钱的行动建议来判定。

- 另外,对于已有的个人账户,没有门槛,即无论金额多少,均在情报交换的范围。对于已有的公司客户,金额在 25 万美元以下的可以不在情报交换的范围之内。对于新开设的个人或者公司账户,无论金额大小均需进行情报交换。

- ②相关账户的利息收入、股息收入、保险产品收入、相关金融资产的交易所得。

- ③当然还包括帐户的一系列基本信息:姓名、出生日期、国别等。

- ④以及年度付至或记入该账户的总额。

7. CRS 具体将如何落地呢?

- 比如一个居住在中国的中国税收居民在香港(UK)持有银行户口,那么开户银行将在其系统里将把这个帐户的税收居住地(国别)标识为中国大陆。因为帐户持有人不是香港本地税收居民,银行将定期将上面提到的应报资料汇报给香港税务局,并最终交换给中国税务当局。

8. CRS 跟各国当地法律什么关系?

- 2015 年 12 月中共中央办公厅、国务院办公厅印发了《深化国税、地税征管体制改革方案》,要求不断加强国际税收合作。围绕建立合作共赢的新型国际税收关系,推动完善国际税收合作与协调机制,执行好《多边税收征管互助公约》和《金融账户涉税信息自动交换标准》,加强税收信息交换,形成深度交融的互利合作网络。2016 年 6 月 30 日起,香港《 2016 年稅務(修訂)(第3號)條例》生效,CRS 从法律层面在香港得到落实。其他国家也有类似举措。

9. 中国税收居民设立的海外公司的银行户口也将受影响吗?

- 是的,CRS 有“穿透”政策。举例:如果中国税收居民张先生设立了一家个人独资 BVI 公司,该公司在新加坡一家银行拥有银行户口。该银行将把这个户口在两个维度分别处理:

- ①公司层面这是一家 BVI 公司,银行需要将法人户口的税收居住地为 BVI,信息通过香港税务局最终传至 BVI 税收当局;

- ②公司的实际受益人为中国税收居民,张先生的个人信息及户口信息也将通过新加坡税务当局最终交换至中国税务当局。

10. 海外保单是否属于信息交换的范围?

- 是的。对于纳入 CRS 的国家(地区),例如比较常见的香港,重疾险和定期寿险不在申报范围,终身寿险在申报范围内。

11. 海外家族信托架构下的公司户口也适用吗?

- 是的,海外家族信托下的公司户口也适用,金融机构将根据信托架构内设公司的税收居住地和信托受益人的税收居住地分别进行信息汇报。

12. CRS 依据帐户持有人的什么地址审查?

- 确定信息是否需要交换取决于帐户持有人及受益人是哪国的税收居民。

13. 税收居民是如何界定的?

- 税收居民不等同于国籍(护照)。每个国家对于自己国家的税收居民都有严格的界定。一般来说,长期定居在某个国家的外籍人士往往被视作该国的税收居民。

- 比如中国公民王小姐在澳大利亚定居,她在香港一家银行持有个人户口。她需要向银行提供其税收居住地的有关材料。如果银行认定王小姐为澳大利亚的税收居民,帐户资料将透过相关的报告系统最终汇报给澳大利亚税务当局。

14. 移民能规避 CRS 吗?

- 除非规划好,理论上移民并不能够绕过 CRS 相关的规定。例如,无论持有哪国护照,一年中绝大多数时间生活在中国的自然人,都被视为中国税收居民。如果彻底移民移居则另当别论。

15. “壳公司”无法规避 CRS 的申报要求?

- 如果相关账户的持有人不是自然人而是其他实体(法人或者合伙),该实体需要被“穿透”,找出其背后实际控制人。对于“信托”来说,信托的委托人、受益人、其他对于信托实施有效控制的人,均需要申报。

16. 我国金融机构实施 CRS 的主要合规义务与时间表?

- 2017 年 1 月1日,完成对新客户开户流程的改造,对于 2017 年 1 月 1 日以后的新开户客户,可以通过尽职调查程序识别出其中的非居民账户。

- 2017 年 12 月 31 日前,完成对高净值(在 2016 年 12 月 31 日金融账户加总余额大于 100 万美金)存量个人客户的尽职调查程序,识别其中的非居民账户。

- 2018 年 6 月 30 日前(预计),完成向国税总局的首次信息报送,并在以后年度每年定期向国税总局进行信息报送。

- 2018 年 9 月 30 日前,中国将与其他参与 CRS 的辖区完成首次辖区间的信息交换,以后年度也将每年定期进行辖区间的信息交换。

- 2018年 12 月 31 日前,完成对其余所有存量客户的尽职调查程序,识别其中的非居民账户。

加密资产是否会被纳入 CRS 的范畴?

CRS 保证以标准化的方式向相关税务机关报告账户持有人的个人信息、账户号码、余额和资金流动情况,任何希望避免被报告的人都应在非 CRS 签署国开设账户,或成为 CRS 签署国的税务居民。

关于加密资产是否会被纳入中国大陆全球征税的范畴目前仍没有明确的说法。目前,在全球范围内并没有建立起一个足够靠谱的加密资产信息披露机制,即使美国、欧盟作为加密资产立法的先行者,目前在这个领域也没有建立起一个久经考验的机制。对中国来说,基于区块链开发的加密资产在我国合法性存在问题,如要对此类资产征税,需要对现有的一系列法律、行政法规和规范性文件作出修改,这是一个系统性工程,短期内不可能一蹴而就,加密货币被纳入 CRS 范畴之路依旧任重而道远。但根据预测,加密资产短期内不会;长远来看,则很可能会纳入税收体系中。

你可能还想看:

- 海外虚拟信用卡开卡平台推荐 Top10 虚拟数字银行卡汇总

- Temp Mail 推荐:免费好用的一次性临时邮箱大全 匿名接收信息

- 2024 年国内外最新 优质的短信接码平台推荐(免费+付费)

- TG相关:超全的优质电报群组/ Telegram 频道/ Bot 机器人推荐

- 油管导航:2024 值得一看的高质量 YouTube 频道

- 【2024 最新】美区 Apple ID 注册完整教程 (跳过付款方式)

- 苹果 iOS / Mac 平台上优秀翻墙代理软件大盘点

- 2024 免费机场节点推荐 含试用机场和公益高性价比机场 长期更新

TopsTip

TopsTip

评论前必须登录!

立即登录 注册